作者:@Christine,PSE Trading Trader

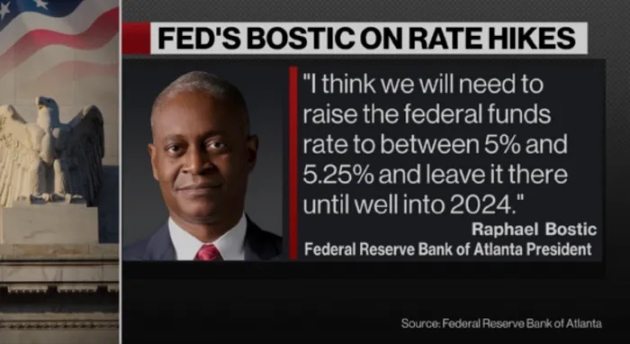

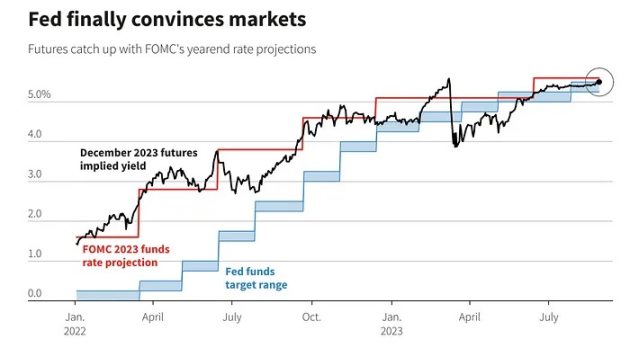

核心理由很直观:尽管各种经济挑战层出不穷,美股却持续展现出其韧性。S&P 500 的公司盈利表现稳健,并且超出了市场预期,这无疑给了市场一个积极的信号。我们迄今还未观察到大规模预期中的经济衰退或明显放缓。市场已经对接下来几个月通胀形势可能出现的未知情况进行了预先调整。另外,美联储已经清晰地表达了在 11 月之后暂停加息的政策指向,这无疑将在今年年底前对股市注入一剂强心针。

尽管宏观经济条件仍然处于波动之中,但主要股票指数已经成功突破交易区间,这无疑表明投资者的风险胃口正在逐渐恢复。得益于 Three Arrows 和 FTX 的支持,加密货币市场的热度也日益攀升。

随着宏观经济前景逐渐明晰,比特币价格已经从谷底反弹了 40%。随着通胀讨论渐渐淡出市场视野,投资者的注意力再次回归到了增长型股票和人工智能领域。随着经济状况进一步趋于稳定,我坚信比特币的价格仍有进一步上涨的潜力。

自九月份以来,比特币价格在一定的波动范围内维持变动,与此同时,美国股市走势则呈现出稳健上扬的态势。尽管上周没有重大的新经济数据发布,但已有的数据显示,在当前较高的利率环境下,经济依然展示出强韧的抵抗力。我们并未观察到惊人的经济增长,但也未发现任何严重衰退或大规模回撤的预警信号。第三季度 GDP 的预估增速超过 3%,已经超越了亚特兰大联储的预测。

在经济复苏的大背景下,2022 年生产力的恢复无疑是最大的亮点。这将有助于抵消招聘放缓的影响,毕竟,虽然就业增长已经降低,但我们目前还未接收到任何负面的就业报告。

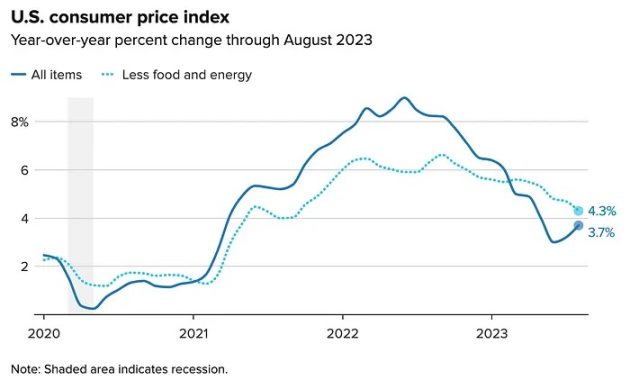

我个人观点认为,高利率环境可能会维持一段时间,然而我并未理解美联储为何此时还需继续升息。九月份的经济增长已经十分艰难,尽管市场预测联储可能在十一月再次加息,但我尚未看到有任何理由支持这一预估。上周的通胀报告显示通胀压力略微偏高,但这主要是由于石油和能源价格的上涨。核心通胀指数有望逐步改善,年化通胀率的下降趋势将会持续。

美联储似乎开始意识到如果继续提高利率可能会带来的经济风险 — — 诸如银行贷款数量的下降,汽车贷款逾期率的升高,商业地产市场的困扰,以及学生贷款重新开始计息所带来的消费者痛苦等。然而至今为止,这些风险并未对经济造成实质性的损害,数据依然显示我们的经济处于健康的状态。

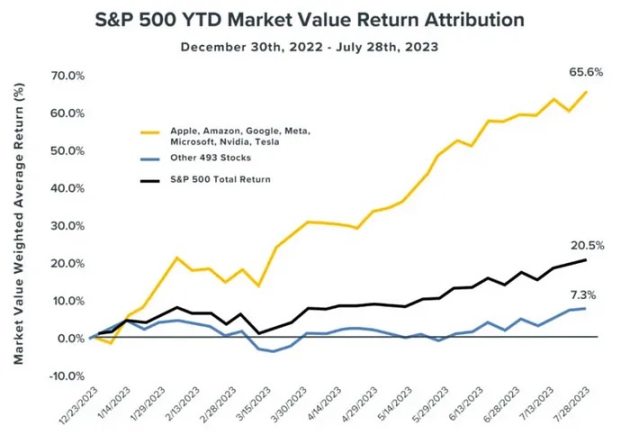

S&P 500:成长股的偏好日益增强近期,我们观察到标普 500 指数对成长股的偏好日益增强。在当前较高利率环境下,相较于防御性股票和周期性股票,像「七巨头」这样的成长股可能会享有更高的估值。这七家科技巨头包括苹果、Alphabet(谷歌母公司)、亚马逊、微软、Meta、英伟达以及特斯拉。自 1990 年以来,标普 500 支付的利息总额与投资级债券的收益基本呈镜像关系,因此,投资级收益的提高可能会导致利息支出的增加。

值得注意的是,在利率开始上升之前,成长型公司已经提前延长了他们的债务到期时间,从而锁定了历史低利率。此外,标普 500 的现金对总债务比率仍然相对较高,成长型公司的这一比率为 53%,而周期性公司和防御性公司则分别为 28% 和 14%。这意味着,如果利率在一段时间内保持较高,成长型公司可能会获得更多的利息收入。

回顾 2022 年,利率的飙升导致了市盈率的收缩,尤其是成长股。然而,今年我们看到在利率持续高位的情况下,市盈率却在扩大。深入观察基本面表明,与周期性和防御性股票相比,成长股的市盈率可能会扩大。

展望未来,平均利率预计将高于金融危机之后的水平。这可能会增加利息支出,对标普 500 公司的盈利造成损害。但是,成长型公司在 2020 年推迟债务到期日应该有助于在新的正常水平稳定利率时,限制损失。鉴于杠杆的巨大差异,防御性和周期性股票可能会因为相对较高的债务而感受到更多的痛苦。因此,成长股的估值和利率之间的关系可能比许多人假设的更为复杂。

宏观视角:八月份 CPI 及未来展望经过数月的减缓,8 月份的核心 CPI 再次加速,部分原因是航空票价的显著上涨。除租金外的核心服务价格上升,除住房外的价格也有所增长。尽管有人预期核心 PCE 通胀率会小幅上升,但 PPI 的细节表明商品价格可能会再次加速。然而,美联储可能会坚持其计划 — — 我预计他们会在 11 月份提高 25 个基点的利率。这与我们持续的稳定增长和略高于目标的通胀相符。粘性通胀可能意味着一段时间的高利率。亚特兰大联储的工资追踪器有所下滑,但仍支持 2% 的价格通胀。风险包括工会谈判可能导致劳动力成本上升,以及如果国会未能采取行动可能会导致政府关门。

经济似乎在多元化的方式中增长,从服务支出转向更多的消费品、商业投资和住宅投资。制造业产值略有下滑,但低失业申请和适度的工业生产增长表明经济表现强劲。

即将到来的联邦公开市场委员会会议和房地产数据将是关注的重点。鉴于近期稳定的通胀和劳动力市场的微弱迹象,美联储可能会保持政策利率稳定。他们的预测可能会显示 2023 年的 GDP 增长和失业预期有所下降。核心 PCE 预测也可能会有所下降。由于供应紧张,住房开工数量应该会增加,但高利率和高价格可能会限制这一增长。

劳动力市场有放松的迹象 — — 如职位空缺与失业人数的比率微降,失业率小幅上升。但劳动力需求依然强劲,所以看起来更像是在维持超过 4% 的工资增长的水平上实现正常化。亚特兰大联储的工资追踪器确认工资增长放缓。粘性通胀和粘性劳动力成本似乎有所关联。即将举行的汽车工会谈判对未来的价格通胀至关重要。此外,ISM 服务业的跳涨可能反映了能源成本的上升。但预计由于消费者支出强劲和广泛的增长,第三季度 GDP 会很强劲。

经济似乎在多元化的方式中增长,从服务支出转向更多的消费品、商业投资和住宅投资。制造业产值略有下滑,但低失业申请和适度的工业生产增长表明经济表现强劲。

即将到来的联邦公开市场委员会会议和房地产数据将是关注的重点。鉴于近期稳定的通胀和劳动力市场的微弱迹象,美联储可能会保持政策利率稳定。他们的预测可能会显示 2023 年的 GDP 增长和失业预期有所下降。核心 PCE 预测也可能会有所下降。由于供应紧张,住房开工数量应该会增加,但高利率和高价格可能会限制这一增长。

劳动力市场有放松的迹象 — — 如职位空缺与失业人数的比率微降,失业率小幅上升。但劳动力需求依然强劲,所以看起来更像是在维持超过 4% 的工资增长的水平上实现正常化。亚特兰大联储的工资追踪器确认工资增长放缓。粘性通胀和粘性劳动力成本似乎有所关联。即将举行的汽车工会谈判对未来的价格通胀至关重要。此外,ISM 服务业的跳涨可能反映了能源成本的上升。但预计由于消费者支出强劲和广泛的增长,第三季度 GDP 会很强劲。