作者:angelilu,Foresight News

EigenLayer 的推出为以太坊生态开辟了「流动性再质押」新赛道,人们还在这个新赛道中寻找极具潜力和财富效应的新项目,昨日获得 Binance Labs 战略投资的Puffer Finance 引起市场和社区的关注。

「流动性」永远是推动创新和增长的关键因素,EigenLayer 近日宣布将再次开放 LST 再质押窗口,并取消了先前的 LST 上限,这一举措无疑将推动以太坊质押赛道进一步发展。与此同时 Puffer 也宣布了重大进展,将于本周开放代币质押,用户将能质押 ETH、stETH、USDT 和 USDC,同时获得 Puffer 及 EigenLayer 的积分奖励。Puffer 目前已开启第一轮 Campaign 活动「Crunchy Carrot」,参与用户有机会获得活动积分,慢雾团队将对该活动进行审计,以加强安全性和透明度。

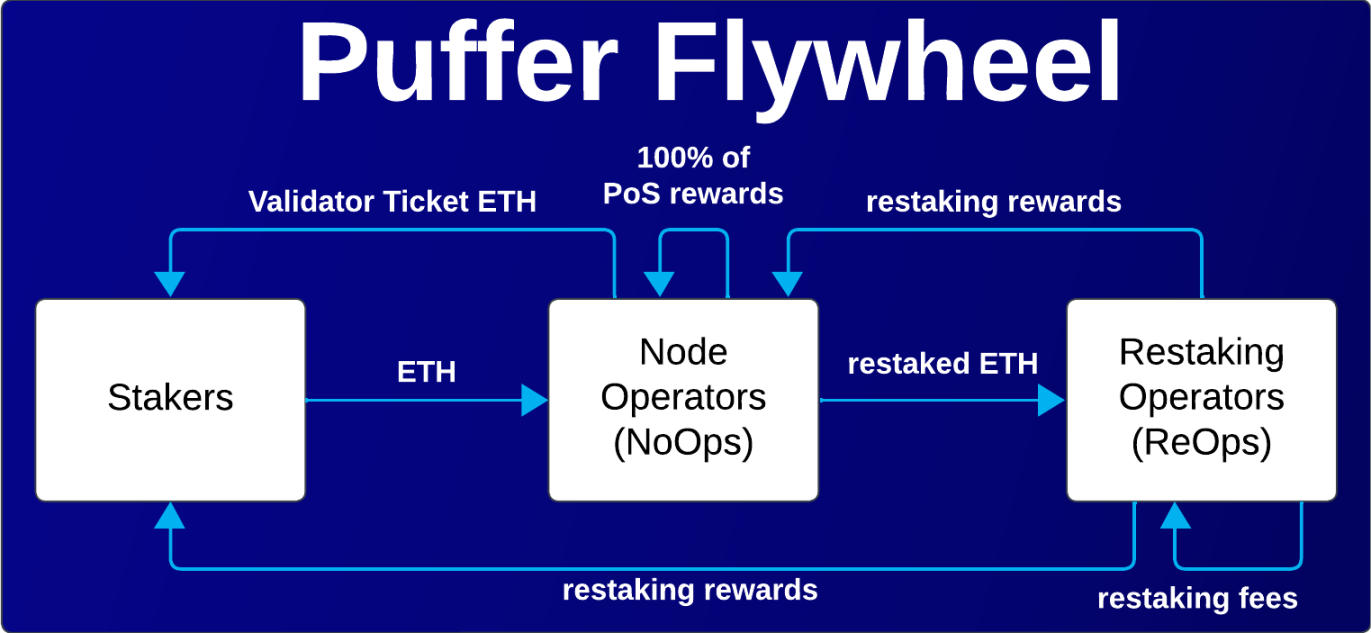

Puffer 是什么Puffer 是基于 EigenLayer 构建的无许可原生流动性再质押协议(permissionless native Liquid Restaking Protocol,简称 nLRP),Puffer 旨在服务三个主要群体:节点运营者(NoOps)、再质押运营者(ReOps)和 ETH 质押者,其中 ReOps 主要负责 AVSs 运行,可能同时也是 NoOps。协议中的节点利用 Puffer 的抗罚没(anti-slashing)技术能以低至 1 ETH 的成本参与节点验证和运行 AVSs,并且能同时累积 PoS 奖励和通过 AVSs 运行获得再质押奖励。而参与 Puffer 质押的用户能通过直接质押 ETH,1:1 获得 Puffer 的 pufETH,以同时赚取以太坊验证奖励和再质押奖励。

Puffer Finance 旨在解决的主要问题是降低参与以太坊权益证明(PoS)网络验证者的门槛,并对抗网络中心化的趋势。在以太坊转向 PoS 机制之后,尽管理论上可以减少参与验证者所需的硬件投资,但 32 ETH 的锁定门槛和验证节点运营的复杂性仍然限制了大多数普通用户的参与。成为一个全节点运营者需要承担硬件成本、维护费用和连续的运营支出,对于没有规模优势的个体和小型节点来说,这些要求变得更加具有挑战性,导致他们在网络中的数量逐渐减少。

在目前的以太坊生态中,尽管 Lido 和 Rocket Pool 等流动性质押解决方案使得普通用户可以以较低成本参与到以太坊的质押中,并从中获得一定的流动性,但这些平台的出现并没有从根本上解决中心化的问题,最关键的节点运营仍掌握在少数节点运营商手中,直接导致了以太坊网络中心化趋势的加剧。

根据 Dune 数据,目前 Lido 已经成为以太坊质押市场的领头羊,占据了 31.7% 的市场份额,其次是像 Coinbase、Binance 等中心化交易所,它们分别占据了 14.9% 和 3.9% 的市场份额,这种中心化趋势对以太坊来说,显然是一个不利的发展。

如何解决Puffer Finance 旨在解决以太坊网络的中心化问题,在自身设计上从一开始就将「去中心化」作为核心宗旨,Puffer Finance 将从测试网阶段起采用完全开放的无需许可模式,支持任何想要加入 Puffer 节点验证工作的个体进入。此外,Puffer 设置了「Burst Threshold」机制,即承诺自愿将其在以太坊验证节点的市场份额限定在不超过以太坊总验证节点的 22%,Puffer 旨在通过这种自我约束的方式防止以太坊过度中心化。

降低节点运营者门槛对于节点运营者来说,Puffer 将节点运营者(NoOps)的保证金降低至仅 1 ETH,如不使用抗罚没则保证金需要 2 ETH,这大大降低了 NoOps 进入的门槛,允许更多非机构化的 NoOps 参与。

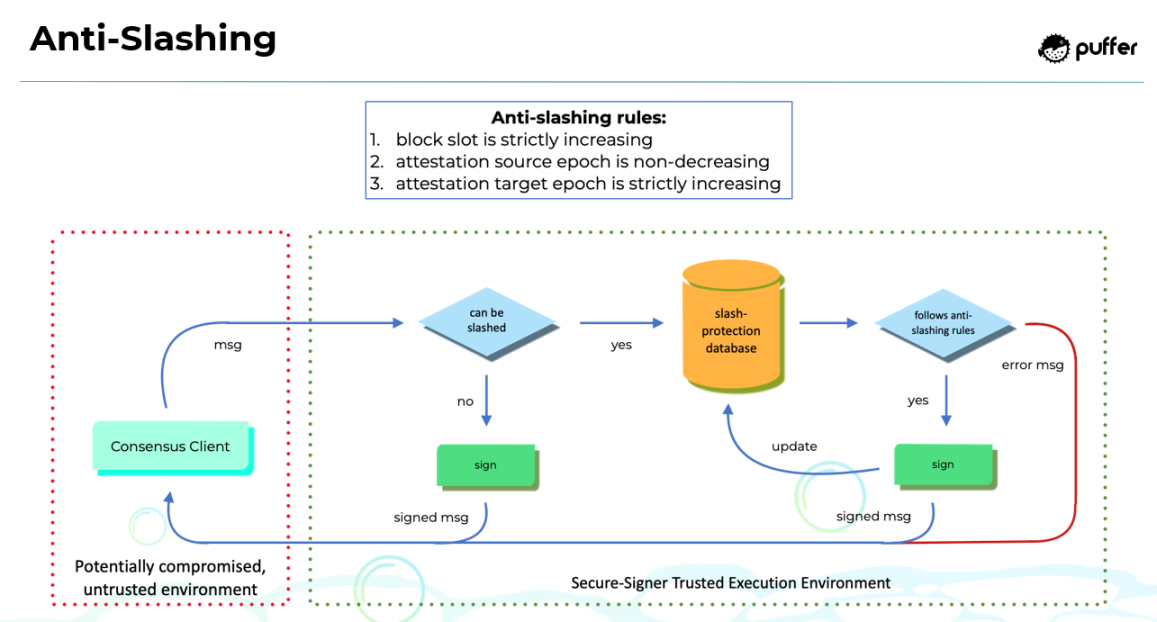

为何 Puffer 能将保证金降到 1 ETH 但又同时不损失以太坊安全性?关键在于其受以太坊基金会资助开发的Secure-Signer 技术,Secure-Signer 是一种远程签名工具,使用英特尔 SGX 作为可信执行环境 (TEE) ,代表共识客户端管理验证者密钥,使验证者在一般非签名状态下无权访问其私钥,该私钥存储在安全隔离区中,防止意外的双重签名和保护独立质押者免受罚没处罚,为普通人搭建验证节点所必需的技术工具。

Puffer 的这一技术不仅能让更多的普通人使用更少的资金运行验证节点,也能让相同数量的资本运行更多的验证节点,不仅能提高资金使用效率还能加强以太坊去中心化。目前专业大型节点运营商 HashQuark 和 InfStones 已与 Puffer 建立战略合作关系,以建立无许可的流动性质押协议和维护以太坊去中心化为合作宗旨。

市场对于 EigenLayer 的流动性再质押服务的有着高度需求和信心,历史数据显示,每次 EigenLayer 开放 LST 再质押窗口,市场的反应都极其热烈,迅速达到资金上限。Eigenlayer 仅通过六次开放 LST 再质押窗口,就已成功吸引了 18 亿美元的资金。

由于 Puffer 基于 EigenLayer 构建,使得 NoOps 能直接通过 EigenLayer 将信标链中质押的 ETH 进行原生再质押,同时获得以太坊 PoS 奖励和来自主动验证服务(AVS)的额外奖励,这些奖励来自于支持各种系统所产生,包括预言机和数据可用性(DA)等,让 NoOps 一资多收,大大提高了 NoOps 的收益和硬件使用效率。

对于 Puffer 上的以太坊质押者来说,直接质押 ETH 一次,通过长期持有 1:1 兑换的流动性代币 pufETH,就能获得以太坊 PoS 奖励加上再质押奖励,且 pufETH 也可参与其他 DeFi 协议做收益增强。

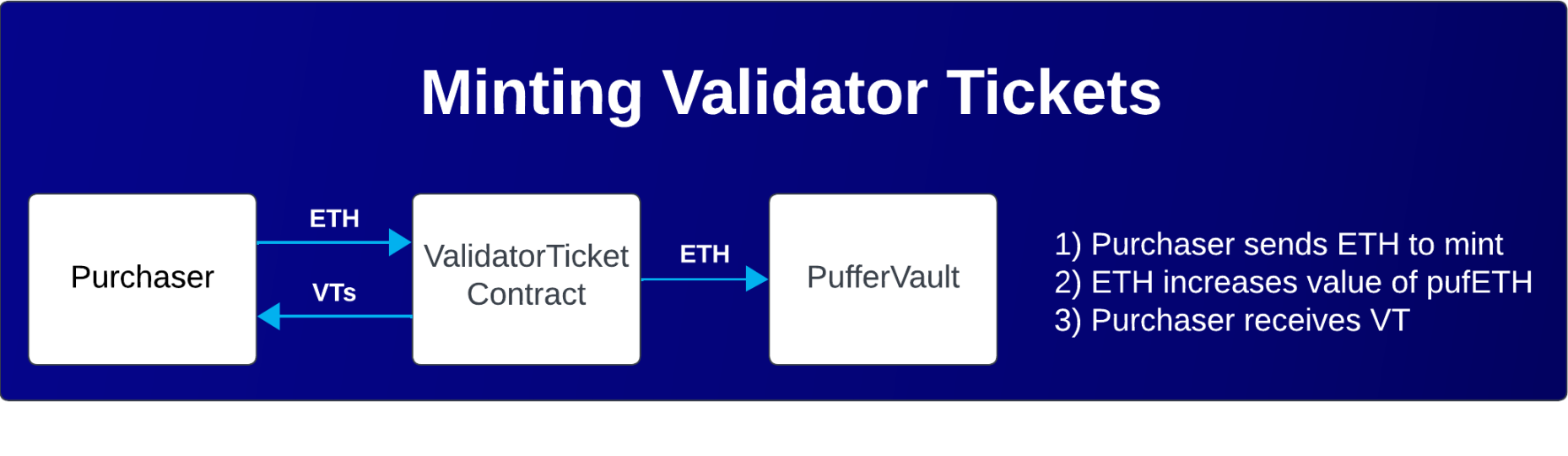

「验证者门票」机制,降低风险此外,确保在无许可的状态下,Puffer 的节点运营者和 ETH 质押者能友好合作的关键在于 Puffer 采用了「验证者门票」机制,脱胎于此前官方公布的「平滑承诺机制(Smoothing Commitments)」,也就是说 NoOps 需预先支付一笔不可退还的平滑承诺金才可获得成为 Puffer 节点运营者的「门票」,承诺金数额是设定的未来一段时间预估的 PoS 奖励。这样一来,Puffer 上的质押者将预先获得数月的 PoS 奖励,这种预付承诺金的方式确保低成本加入的 NoOps 可以完美履行验证职责,降低了性能不佳或 MEV 盗窃的风险。

昨日 Binance Labs 宣布已战略投资 Puffer Finance,再次为 Puffer 增加了曝光度。对于未正式上线的项目来说,融资往往是评估其长期潜力和稳定性的重要指标。除了这轮融资外, Puffer 还披露了约 615 万元的总融资额,背后的投资者阵容反映了其获得的强有力的机构支持和市场信任,不仅曾获得以太坊基金会的资助,还在两轮融资中获得过 Jump Crypto、Brevan Howard Digital、Bankless Ventures、Animoca Ventures 等机构以及 Lightspeed 合伙人 Anand Iyer、EigenLayer 创始人 Sreeram Kannan、Coinbase 质押业务主管 Frederick Allen、F2pool 和 Cobo 联创神鱼等天使投资人的投资。

Puffer 的机制中包含两种代币,流动性质押代币 pufETH 和治理代币 PUFI。用户在 Puffer 上质押 ETH 能获得流动性质押代币 pufETH,PUFI 将用于在 Puffer DAO 中投票治理,当前尚未披露具体的代币经济模型。

小结以太坊网络的中心化问题一直是区块链社区关注的焦点,它可能会导致网络安全性下降、抗审查能力弱以及对抗单点故障的能力降低等问题,Lido 目前的市场支配地位引发了对未来去中心化趋势的担忧,因此市场上亟待需要更多像 Puffer Finance 这样的协议出现,Puffer Finance 也正在借助其 Secure-Signer 技术、Eigenlayer 集成、「验证者门票」和「Burst Threshold」等机制,为去中心化质押服务市场提供极具竞争力的差异化的解决方案。