作者:CryptoVizArt,Glassnode

编译:Akechi、Annie

最近,比特币仍然持续不断地给市场带来惊喜。在即将到来的减半事件之前,其最近的反弹也达到了历史新高。在本文中,我们将评估美国现货 ETF 所引发的需求流入与长期持有者获利了结所释放的市场供应量之间的相互作用。

摘要比特币价格再次冲击历史新高,这种强劲的上涨势头震动整个市场,而这种强劲的反弹甚至发生在减半事件之前。我们看到与 Coinbase 发生交互的平均交易规模突然飙升,这代表了新机构资本进入比特币市场的规模。长期持有者已开始加大抛售力度以寻求兑现利润,售出的比特币数量达到每月 25.7 万枚 BTC,其中 GBTC 的流出占其中的 57%。2024 年伊始至今的这段时间注定载入比特币的史册,因为甚至在 4 月份减半事件到来之前,比特币市场价格就已经上涨至历史高点。

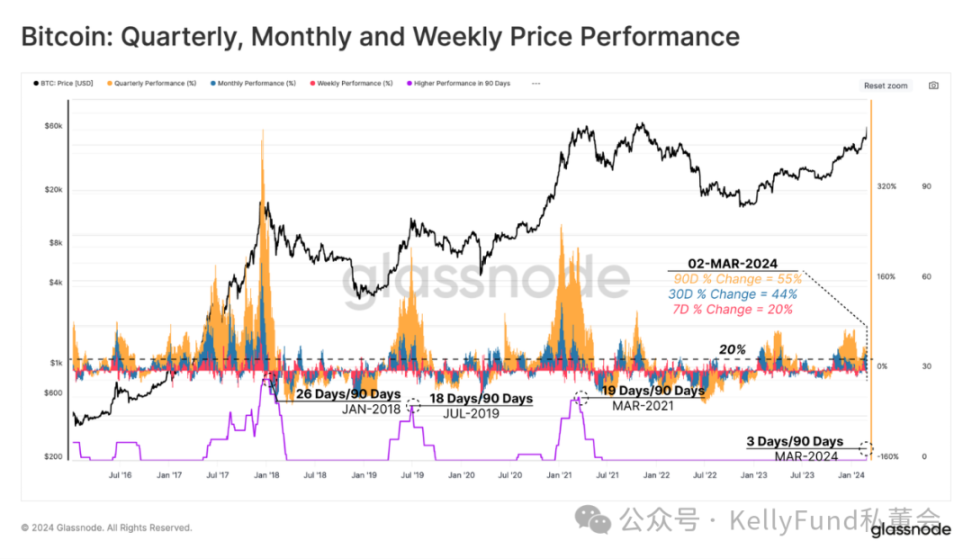

下图显示了每周(红色)、每月(蓝色)和每季度(橘色)时间范围内的价格表现,在撰写本文时其已分别达到了增长 20%、44% 和 55%。如果我们统计上个季度三项数据指标均超过 20% 的交易日数,我们可以看到,上周末是自 2021 年牛市以来涨势最强劲的一次。

在 SEC 批准美国市场现货 ETF 后,许多观察家预计比特币市场需求将会变得更加强劲。但与此同时也仍有许多人持怀疑态度,他们认为关于 ETF 消息所带来的市场波动已经被平息,因此预计会出现价格的修正和回调。目前比特币的交易价格为 6.8 万美元,比 ETF 批准时的 4.28 万美元高出 58%,怀疑者们已经发现自己确然低估了市场的强劲力量。

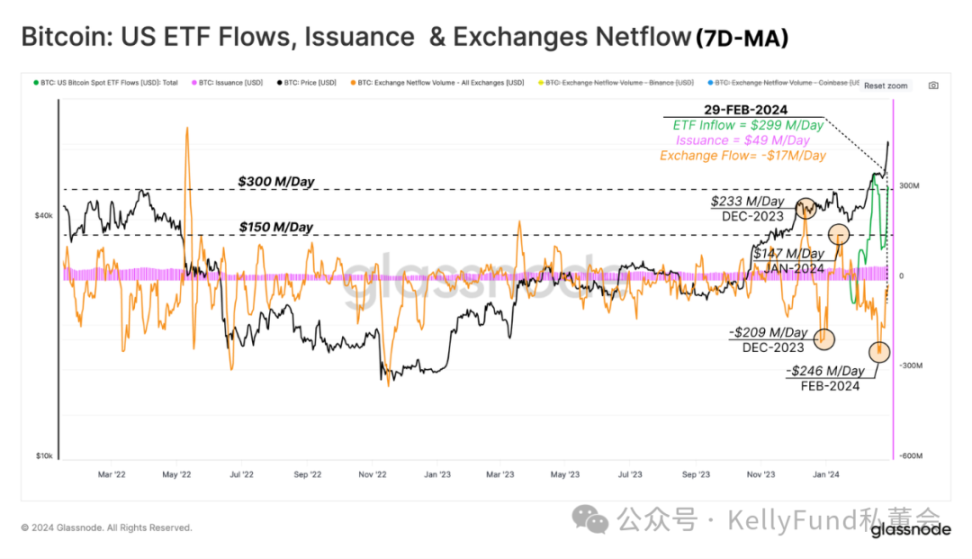

为了更好地衡量总需求流入,下图显示了通过以下区间的美元流量的周平均值:

网络发行(紫色):开采者(我们假设所有的开采者都是卖方)的每日网络奖励已从 2023 年 9 月的 2,200 万美元 / 天增加到今天的 4,900 万美元 / 天。所有交易平台净流量(橘色):我们重点关注到,在 ETF 批准日期之前的几个月,中心化交易平台见证了正向(卖方)和负向(买方)资本流动之间的显著波动。自 ETF 开始交易以来,该指标显示持续的资金卖出或买入压力高达 2.46 亿美元 / 天。截至上周末,交易平台总净流量中,每天就有高达 1,700 万美元的流出。美国现货 ETF 净流量(绿色):尽管现有的 GBTC 持有者在最初向市场施加了巨大的卖方压力,但流入美国现货 ETF 的总净流量平均仍有 2.99 亿美元 / 天。总体而言,这表明比特币的净资本流入量约为 2.67 亿美元 / 天(-49+17+299)。这代表了市场动态已出现有统计学意义的阶段性转变,也是市场向新的历史高点反弹的有效解释。

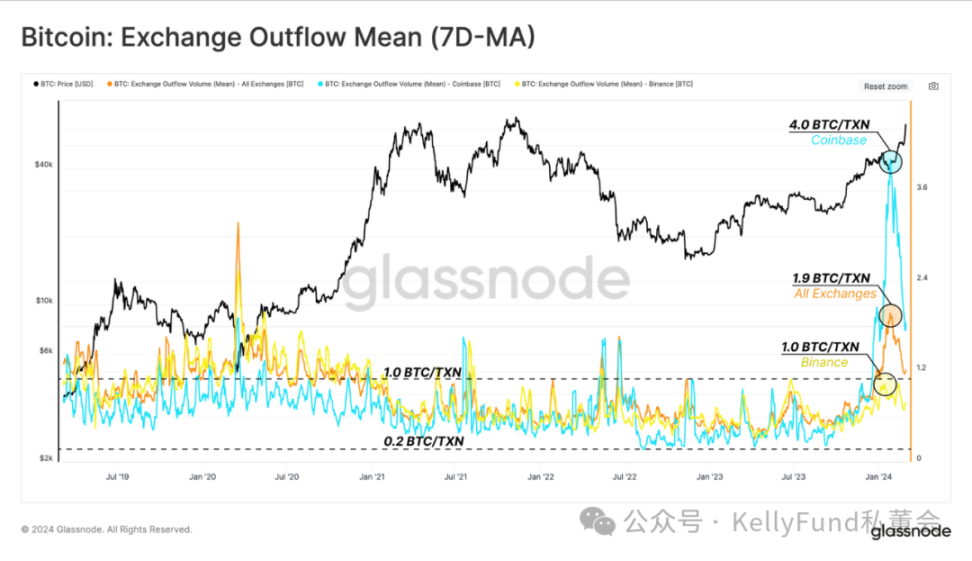

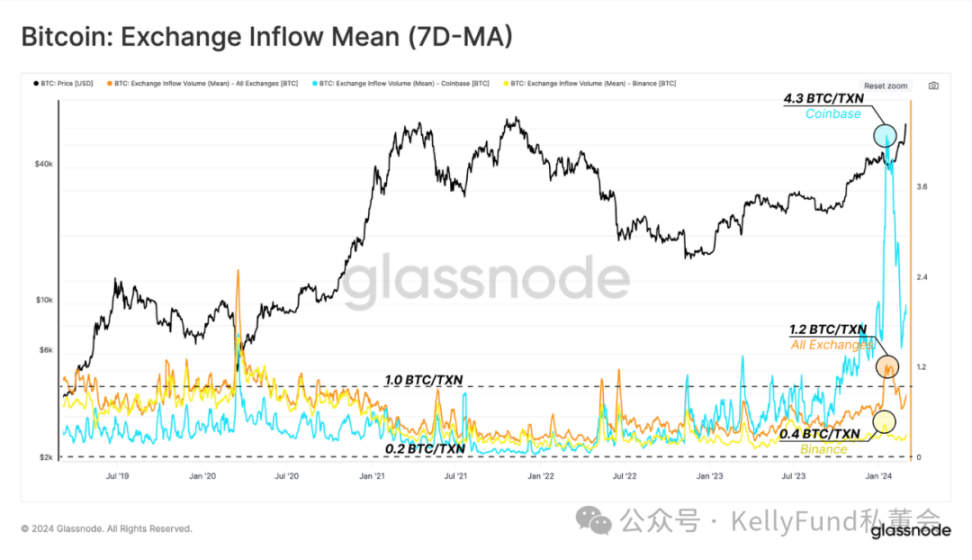

我们还可以分别讨论与特定交易平台(例如 Coinbase)相关的资金流向,以识别整体市场动态的变化。下图显示了流入和流出交易平台的平均余额量[折算为 BTC]:

所有交易平台(橘色)Coinbase(蓝色)币安(黄色)结果表明,中心化交易平台的平均流入和流出交易量已达到相当高的值,在这之中尤以 Coinbase 为甚。在比特币 ETF 获批时,其平均交易规模峰值达到 4.3BTC/Tx。

与历史数据相比,该指标尤为值得注意,因为自 2019 年以来,其历史范围一直处于 0.2BTC/Tx 到 1.0 BTC/Tx 之间。

随着比特币的市场价格接近历史峰值,长期投资者持有的未实现利润和他们的抛售压力都随之相应增加。

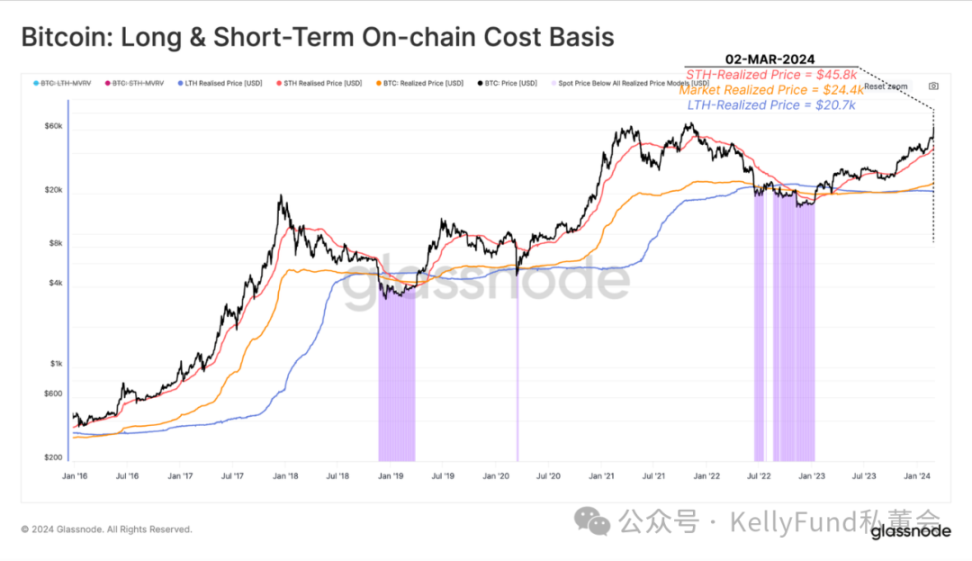

衡量任何特定投资者群体的市场盈利能力的一种方法是将他们的链上基础成本(或每个群体获得比特币的平均成本价格)与现货价格进行比较。经由此种方法我们可以看到其盈利能力情况大致如下:

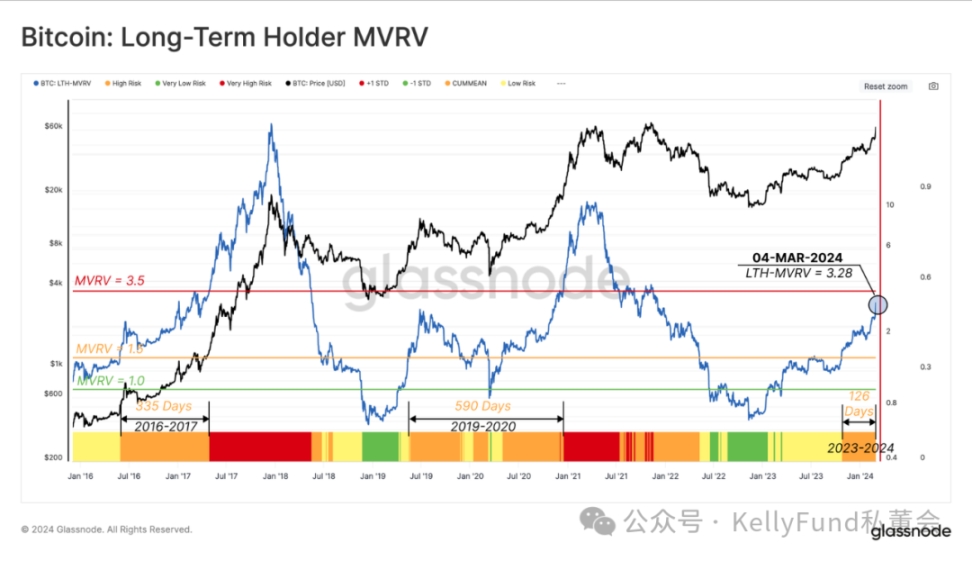

长期持有者(蓝色) :20,700 美元短期持有者(红色):45,800 美元市场实现价格(橘色):24,400 美元我们可以使用 LTH-MVRV 指标(即价格与其基础成本之间的比率)绘制长期持有者持有的未实现利润倍率,该比率目前为 3.28。以下是具有历史意义的阈值水平区间。

底部发现(绿色)(LTH-MVRV<1):意味着平均而言,这些投资者处于亏损状态。熊市 - 牛市转变(黄色)(1均衡(橘色)(1.5欣快(红色) (3.5根据当前价值,这些投资者已知晓市场正在接近「欣快」状态,并因此具有更高的价格和利润。从历史上看,随着市场价格新的历史峰值的达到,这一投资者群体会加速抛售并抬高价格,直到该投资决策帮助形成宏观周期的顶部。

既然我们已经了解了长期持有者的未实现利润的规模,我们接下来需要评估该群体应当如何变化,借以应对这种盈利能力所发生的转变。

一种快速而直接的方法是查看长期持有者的市场供应情况。如下图所示,在 2023 年 12 月之后,当 LTH-MVRV 仍处于均衡阶段时,长期投资者已抛售了约 48 万 BTC。这意味着其中一些投资者甚至在比特币的 ETF 产品推出之前就开始以平均 50% 至 200% 的利润出售他们手中持有的资产。

为了评估长期持有者的抛售情况,我们考虑两个支柱指标:抛售率和持续时间。

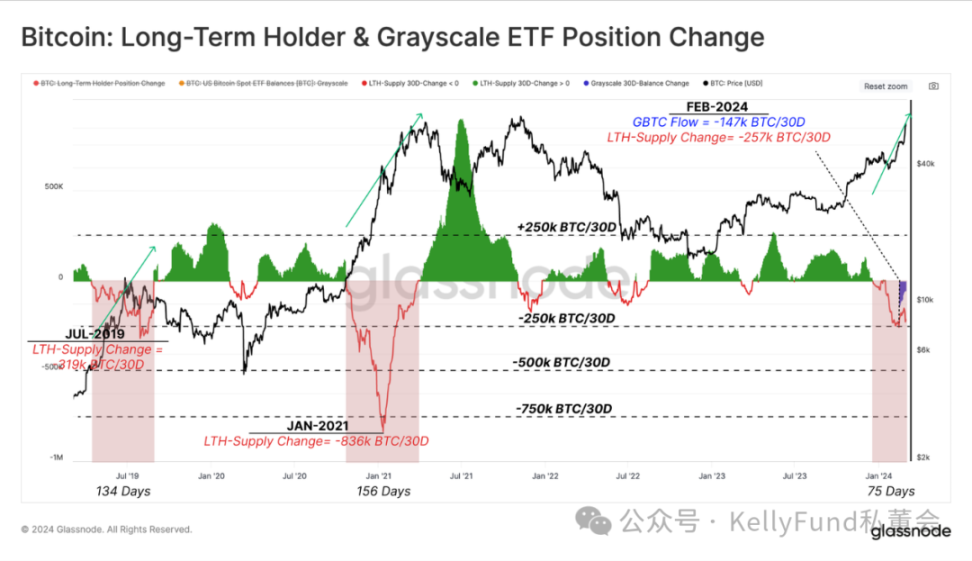

下图显示了长期持有者供应量的每月变化。仔细观察 2019 年中和 2021 年初的最后两个市场扩张的主要波峰,我们可以看到长期持有者的抛售率分别达到了 319,000 BTC/ 月和 836,000 BTC/ 月的峰值。

当前周期的抛售数量迄今已达到 257,000 BTC/ 月的峰值,GBTC 的流出量约占其中的 57%。

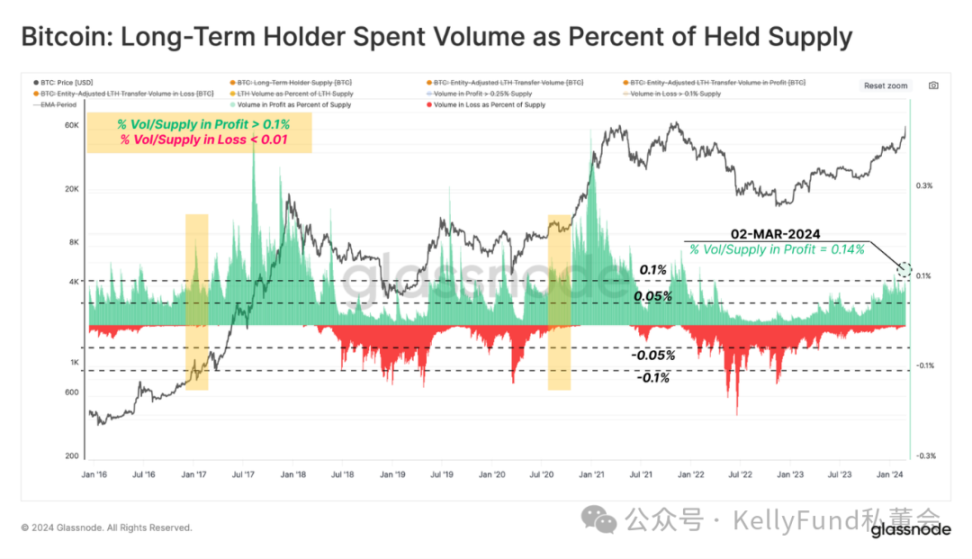

随着长期持有者不断地抛售,他们的已实现利润也在增加。为了跟踪分析这一动态,我们计算了长期持有者的资产转移量在他们获得的损益中相对于其总体余额的比例。

截至撰写本文时,该指标显示长期投资者正在以相当于其每日总供应量 0.14% 的速度兑现利润。该指标正接近与早期「欣快」阶段和达到市场价格峰值之前的向上突破中相一致的水平。

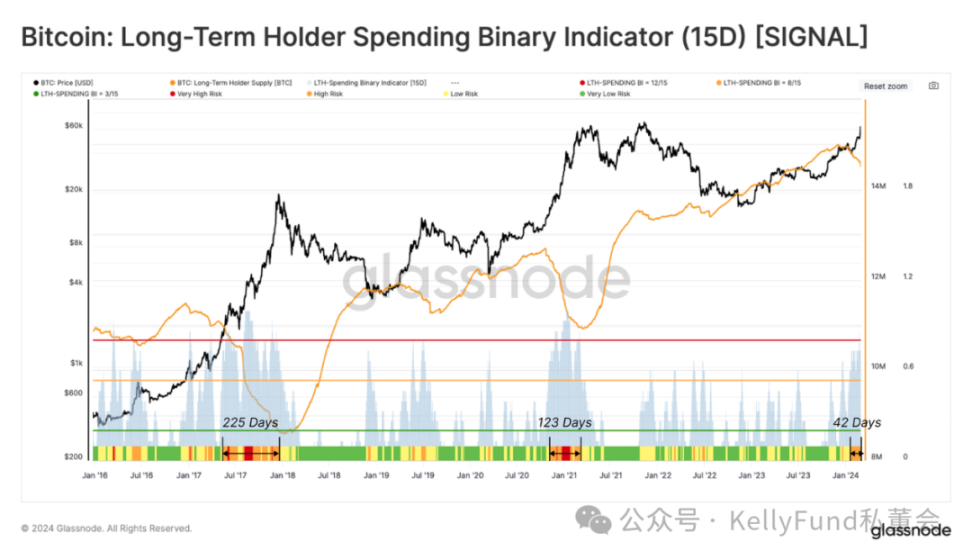

在本文的最后部分,我们创建了一个二元指标,用于识别长期持有者所抛售的规模足以在以此数量下在 15 天内耗尽其总余额的时期。这种规模的流出代表着长期休眠供应正开始活动,这种变化将起到平衡资产的作用,以满足新出现的需求。

在下图中,我们使用了几个阈值对抛售进行分类。自 2024 年 1 月下旬以来,市场已进入一个新的阶段,在该阶段中,该二元指标在过去 15 天中至少有 8 天显示来自长期持有者的供应正在下降。

如果我们研究 2017 年和 2021 年周期顶峰的情况,就会发现类似的情形分别持续了 123 和 225 天。到目前为止,市场已处于这种状态 42 天,这可能表明需求流入可能会接住未来几个月的来自长期持有者的抛售(如果以历史情况作为参照的话)。

近期,比特币的表现再次令投资者感到惊讶,因为其在减半事件之前就反弹至上一个历史峰值,这是第一次发生这种情况。我们可以看到,美国所批准的新的现货 ETF 为市场带来了大量的供应需求,这在一定程度上抵消了通过每日开采和近期向交易平台施加的抛压带来的价格波动。

随着比特币价格迫近其历史峰值,长期持有者正在加速他们的抛售行为,这也正是我们在之前所有周期中看到的趋势。这种趋势使我们能够以 ETF 作为工具比较这些新需求与现有持有者的抛压这些指标的情况,并解释为何比特币会迅速回升至历史高位的原因所在。