作者:macrofang,PSE Trading Trader

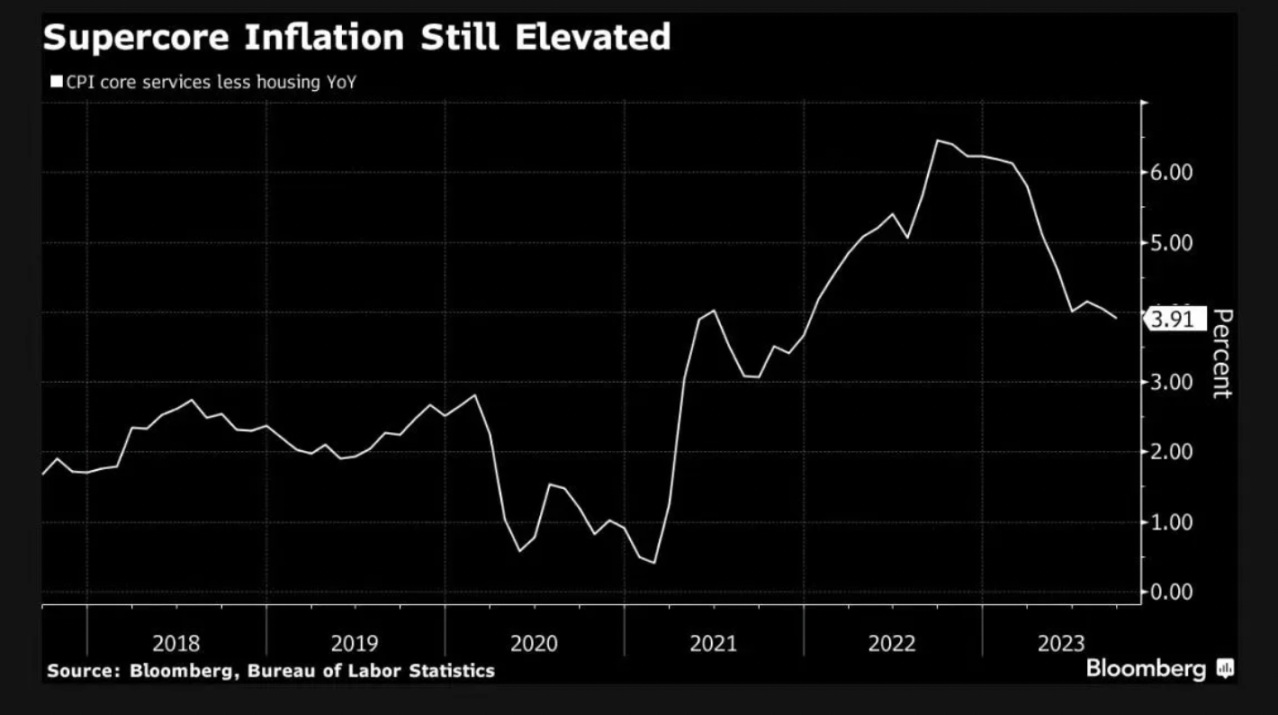

通胀仍然高涨,但核心 CPI 符合预期尽管月度 CPI(+0.4%)高于预期的 +0.3%,但核心 CPI(+0.3%)与预期一致。根据劳工统计局的数据,核心消费者价格指数(CPI)在 9 月份上涨了 0.3%,该指数排除了食品和能源成本,经济学家认为这是衡量基础通胀动态的一个较好的指标,而整体 CPI 的上涨 0.4% 主要受到能源成本推动。

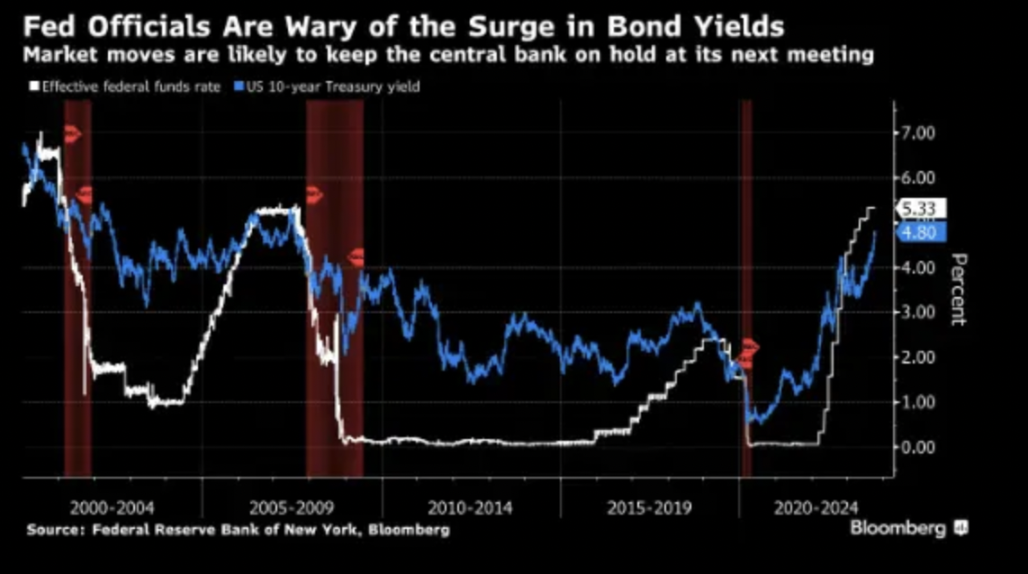

最近的通胀数据反映了强劲劳动力市场对提振消费需求的影响,可能使价格压力维持在美联储的目标之上。在最近的会议上,大多数官员认为今年还需要进行额外的加息,除非通胀显示出缓解的迹象,尽管最近债券收益率激增。

然而,一些美联储代表的评论暗示中央银行在即将到来的 11 月 1 日会议上可能会维持稳定的利率,这表明可能不需要进一步加息。

尽管二手车和汽车零部件价格出现明显下降,但房屋成本、车辆保险和娱乐服务(包括体育赛事门票)的价格上涨最为明显。作为整体 CPI 指数的约三分之一的住房成本,在月度增长中贡献了超过一半的增幅,其中最显著的是酒店住宿的大幅增长。要使核心通胀的下行轨迹继续,关键是在此类别中保持持续的调节。

初请失业救济金申请人数:短期拖累,长期利好当然,收益率的飙升可能会在短期内对股市造成一定拖累,但我们不要为了细枝末节而错过了整体趋势。有很多积极的因素:就业数据强劲、劳动参与率上升、工资压力有所控制。这对股票市场来说都是好消息。我们保持理性并对战术风险进行对冲,但是强劲的增长、强劲的劳动力市场以及较少的通胀担忧使得权衡向长期持有股权倾斜。但我们也不会对一些潜在风险视而不见:美联储对劳动力市场的调整、更高的终端利率前景 — — 这几乎已经敲响了我们的大门 — — 以及信贷和房地产行业的潜在动荡。

在就业方面,最近几周的初请失业救济金申请人数持续低位,对于任何支持经济的人来说,这是一种令人愉悦的声音。而且,令人值得庆祝的是,9 月份新增了 33.6 万个就业岗位。劳动力市场紧张是一个好迹象。我们预计 10 月 7 日当周的初请失业申请人数将略微增加至 21.1 万人,而上周是 20.7 万人,但总体来说,数字依然较低。

至于持续失业申请人数,它们也保持了相对较低的水平。与去年相比,它们有所增加,但这并不令人过分担忧。考虑到季节性因素,我们预计在未来几个月内会继续上升。我们预计 9 月 30 日当周的持续失业申请人数将增加至 169.5 万人,而上周为 166.4 万人。总的来说,这是一个有趣的局面,所以请继续关注!

FOMC 会议纪要:美联储加息结束!根据市场预期,9 月 20 日 FOMC 会议的会议纪要呈现出了乐观的市场和股票展望。一个重要观点是美联储对「点阵图」的上调,表明了鹰派立场。然而,这一立场又得到了对现行政策利率限制的强调,并呼吁任何未来的加息都要谨慎实施。

展望表明,只有 CPI 通胀出现显著正面的意外,才可能引发 11 月的即时加息。

尽管不能完全排除今年晚些时候或明年进一步加息的可能性,但决策门槛已经提高,表明了一种更为谨慎的做法,通常对市场是有利的。尽管对 GDP 增长的预期强劲,美联储官员预测了经济增长和通胀的放缓,这一观点有助于稳定市场预期。

现在的焦点不是加息,而是如何在限制性水平上维持利率的时间,直到对可持续通胀降级有信心。最近的积极就业数据和避免政府关门危机的做法,受到了长期利率快速上升引发的担忧的平衡。美联储的谨慎而平衡的做法,再加上预计在明年可能发生的经济衰退之前将维持利率稳定的期望,预示着市场和股票将呈现稳定和积极的环境。然而,形势仍然是动态的,如果通胀和实际经济活动数据需要,加息的可能性仍然存在。

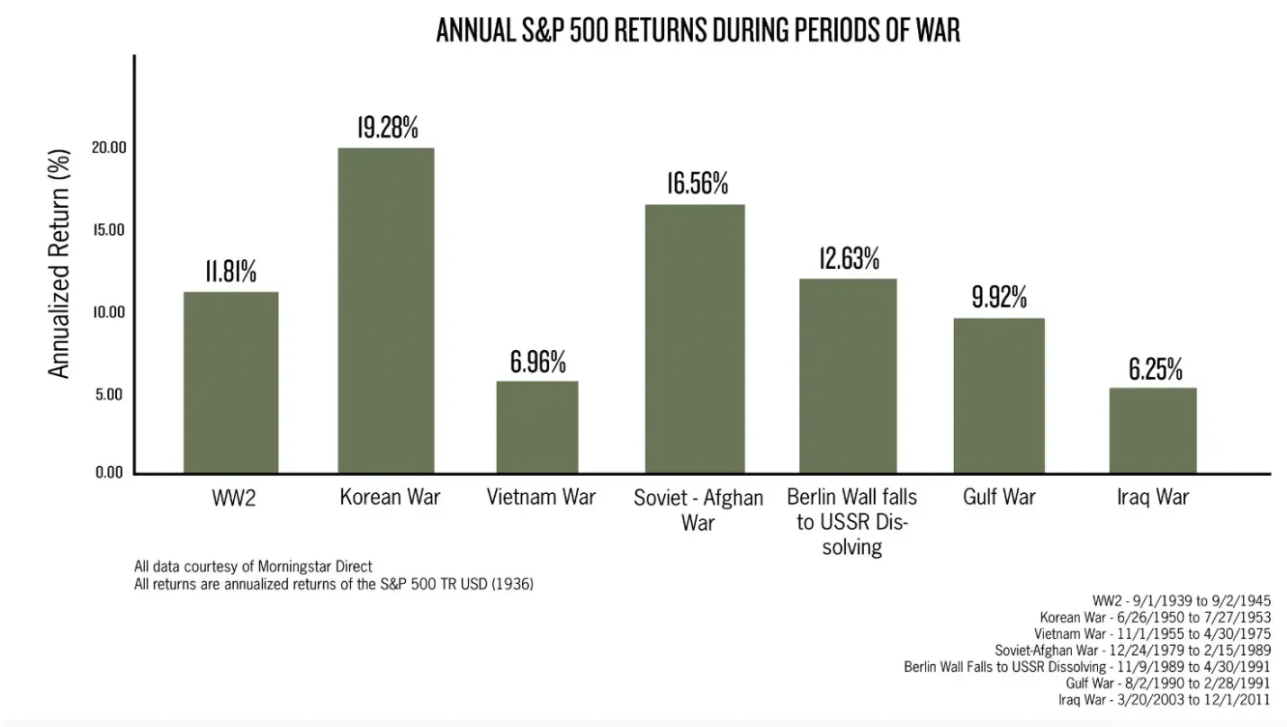

市场对战争不以为然:比特币仍然看涨金融市场往往可以从历史中吸取有益的教训,这是一个有趣的提醒。

过去的地缘政治冲突往往对美国股市的影响有限。尽管地缘政治升级可能非常严重,但过去的经验表明,此类事件不太可能对美国经济基本面或企业盈利产生显著影响。

以 2020 年 1 月美军空袭伊朗将领卡塞姆·索莱马尼导致其丧生为例。

这一事件进一步强化了不要因为此类事件而抛售股票的教训,因为历史证据表明,股票在加剧的地缘政治紧张局势中成功地穿越过来。

重点突出了市场在动荡时期的令人惊讶的韧性。从 1939 年第二次世界大战开始到 1945 年结束,道琼斯指数上涨了 50%,年均超过 7%。因此,在现代历史上最具破坏性的两次战争期间,美国股市实现了总体增长达 115%。这强调了地缘政治危机与市场结果之间的关系并不像乍看之下那么直接。

战争=风险偏好在 2022 年 2 月 24 日俄罗斯入侵乌克兰后,包括美国标普 500 指数在内的全球市场最初下跌超过 7%,原因是对俄罗斯增加经济制裁以及对商品价格的担忧。然而,尽管油价持续上涨超过每桶 100 美元,市场在一个月内反弹,标普 500 指数交易水平超过入侵前的水平。

利率上升 = 防守型股表现不佳黄金和比特币(BTC)作为价值储备之间的关系是明显的。比特币的受欢迎程度在很大程度上归功于其作为数字资产的需求。比特币市值达到 5400 亿美元,占据了金融黄金市值的约 10.8%。而黄金交易所交易基金(ETF)的市值为 2000 亿美元。

这为证券交易委员会(SEC)潜在批准在美国上市的现货比特币 ETF 的前景奠定了基础,这可能带来 200–300 亿美元的资金流入。这反过来可能引发加密货币的大幅上涨。尽管 SEC 在批准现货比特币 ETF 方面进展缓慢,将新申请的决策推迟到十月份,但加密市场对这种批准可能带来的主流投资风潮持乐观态度。

报告中指出,比特币相比黄金具有优势,因为私钥可以记忆保存,从而消除了被没收的风险。在数字时代,以黄金形式储存资产有些过时,而且携带黄金过境会受到限制,比特币提供了一个有效的解决方案。它可以快速且隐秘地跨境传输价值。

因此,根据当前的技术环境,比特币主要扮演的角色是与黄金相媲美的价值储备和投机性金融资产。