作者:Pantera 编译:秦晋 碳链价值

灰度公司的 GBTC 信托转换为现货 ETF 可能会对比特币(BTC)的价格产生负面影响。

市场已经买入了这一传言,我们不能忽视传言的第二部分(买入传言,卖出消息)。市场有可能卖出消息,导致 BTC 价格大幅下跌。

未来几年,我们可能会看到 BTC 周期的重演,值得注意的是,ETF 可能会对加密货币的价格产生积极影响。

然而,目前还不具备爆发新一轮牛市的条件,我们不应排除在此之前市场会经历一个小熊市阶段的可能性。

投机者通过押注这些事件来最大限度地挖掘获利潜力,Grayscale 的 GBTC 自今年年初以来就受到了广泛关注,在二级场外市场上有数十亿美元的资金流入。

因此,一旦交易开始,GBTC 的新(和老)投资者急于清算,BTC 的价格就会大幅下跌。

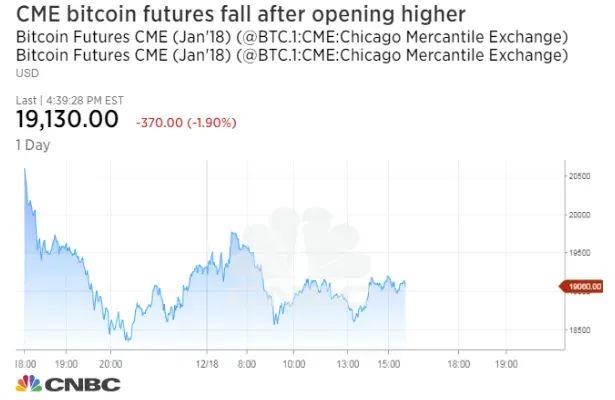

分析师支持看跌观点 CNBC(2017 年12月17日)

CNBC(2017 年12月17日)一些 ETF 申请的截止日期是 2024 年 1 月初,这意味着我们可能会在今年 12 月听到更多消息。

摩根大通(JPMorgan)分析师帕尼吉尔佐格鲁(Panigirzoglou)认为,在 GBTC 转换为 ETF 的过程中,GBTC 可能会出现「至少 27 亿美元的资金外流」。

预计GBTC的投资者外流将有可能导致价格下跌并重回周期低点(此举也将与 BTC 的历史价格周期一致)。

因此,ETF 或许不会看涨 BTC(至少不会立即看涨),而是一个卖出新闻事件,就像我们之前目睹的 CME 和 Bakkt Futures 的推出一样。

CME 为华尔街的比特币期货交易铺平了道路,许多人认为这是最终的「卖出新闻」事件。CME 于 2017 年 12 月推出比特币期货,恰逢牛市运行的顶峰和漫长(两年)熊市的开始。

Bakkt 比特币期货于2019年9月推出,允许现金结算期货(与 CME 的 BTC 结算期货不同)。然而,Bakkt 是另一个卖出新闻事件。比特币进入了一个新的小熊市,持续了几个月,直到 2020年3月的事件以及宏观经济和社会状况(美国联邦储备委员会(FED)无限制量化宽松)为加密货币市场提供了帮助。

我们有几家基金正在申请比特币现货 ETF,尽管有政治压力,但美国证券交易委员会可能不得不接受。

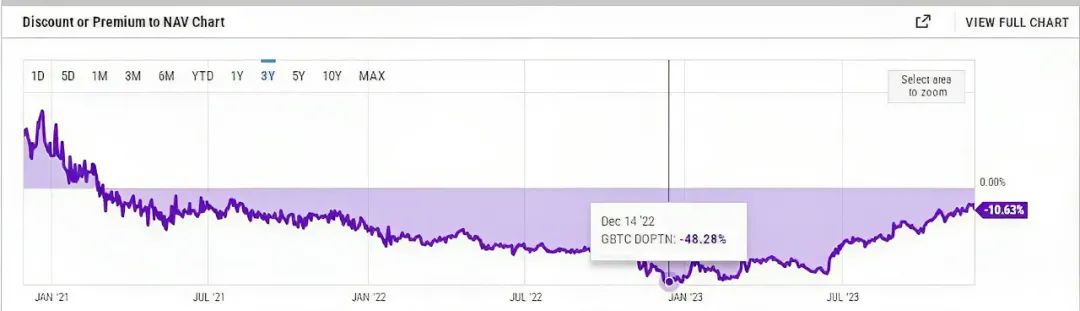

GBTC 大折扣 资料来源:YCharts

资料来源:YCharts由于GBTC与比特币现货价格之间的巨大差距(折价率低至 48%),以及美国证券交易委员会接受 Grayscale 将 GBTC 信托转变为 ETF 的提议的几率增加,交易者在 2023 年大量买入 GBTC。

目前,GBTC 的折价率为 10%(低于 BTC 在交易所的现货价格),自大约 25 亿美元在 OTCQX(GBTC 唯一的交易市场)进入 GBTC 后,折价率大幅回落。

我们可以预见,一旦ETF开始交易,这些交易量中的大部分将变成资金流出。

大多数投机者将其视为年度交易,并将大量资金押注在 GBTC 转型为比特币 ETF 的潜力上。

然而,2024 年的主要事件将是BTC减半(以及围绕它的投机活动),这次减半也可能是最后一次具有重要意义的减半,并成为BTC价格过度超额收益的转折点。

随着多个现货ETF的活跃,机构资金流可能成为推动 BTC 价格在 2024 年达到 10 万美元以上的决定性因素。

结论虽然金融行业对加密货币表现出浓厚的兴趣,但现实生活中加密货币的采用将由自由市场而非美国证券交易委员会决定。

市场将确定加密货币的用例和好处,最终用户将决定其实用性和有用性。

金融界在评估可扩展性停滞不前的BTC版的比特币时,也将评估它是否能作为可靠的价值储存手段,或通过闪电网络获得有意义的采用。

除了比特币(BTC),金融界也承认比特币现金、以太坊和莱特币等其他加密货币的品质和重要性。

展望未来,加密货币市场预计将在明年继续保持良好的发展势头。