撰文:Frank,Foresight News

迈入 2024 年 1 月后,现货比特币 ETF 几乎成为短期内决定市场走向的主要叙事,在此背景之下,数据层面其实也成为了观察市场情绪与资金博弈的一个有效窗口。

本文旨在围绕期货和期权市场的未平仓合约规模、资金费率、行权日期与行权价分布、IV 等数据来一窥背后所透露出的资金博弈信号。

两个关键的时间节点其中从消息层面看,主要时间节点有两个:

一方面,路透社上周末援引消息人士报道,1 月 3 日 /4 日,美国证券交易委员会(SEC)可能提前批准一批现货 ETF 申请。

也即最快本周二 / 周三,美 SEC 可能就会官宣一些申请现货比特币 ETF 的发行人获准发行对应 ETF 股票。

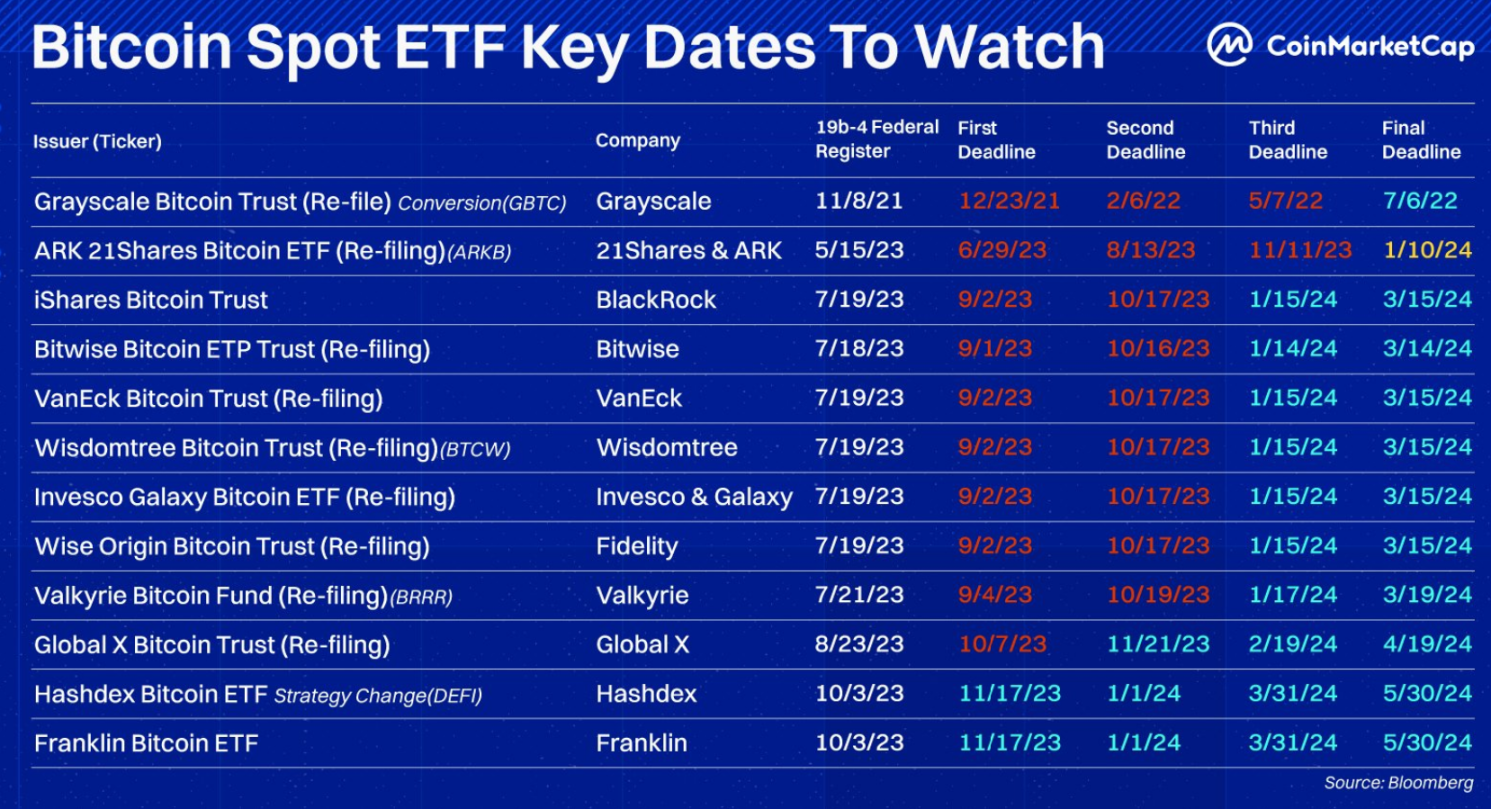

另一方面,按此前进度,最迟 1 月 10 日,美 SEC 就需要对 21Shares/ARK 的现货比特币 ETF 申请作出决定,此后 1 月 14 日至 17 日也密集有 7 家迎来判决。

不过如果拖到 1 月 10 日当天,一般不排除美 SEC 再度推迟到 3 月中旬的最后时间窗口。

总的来看,1 月 3 日 /4 日,1 月 10 日 -17 日,也是目前很多资金博弈的两个主要时间节点。

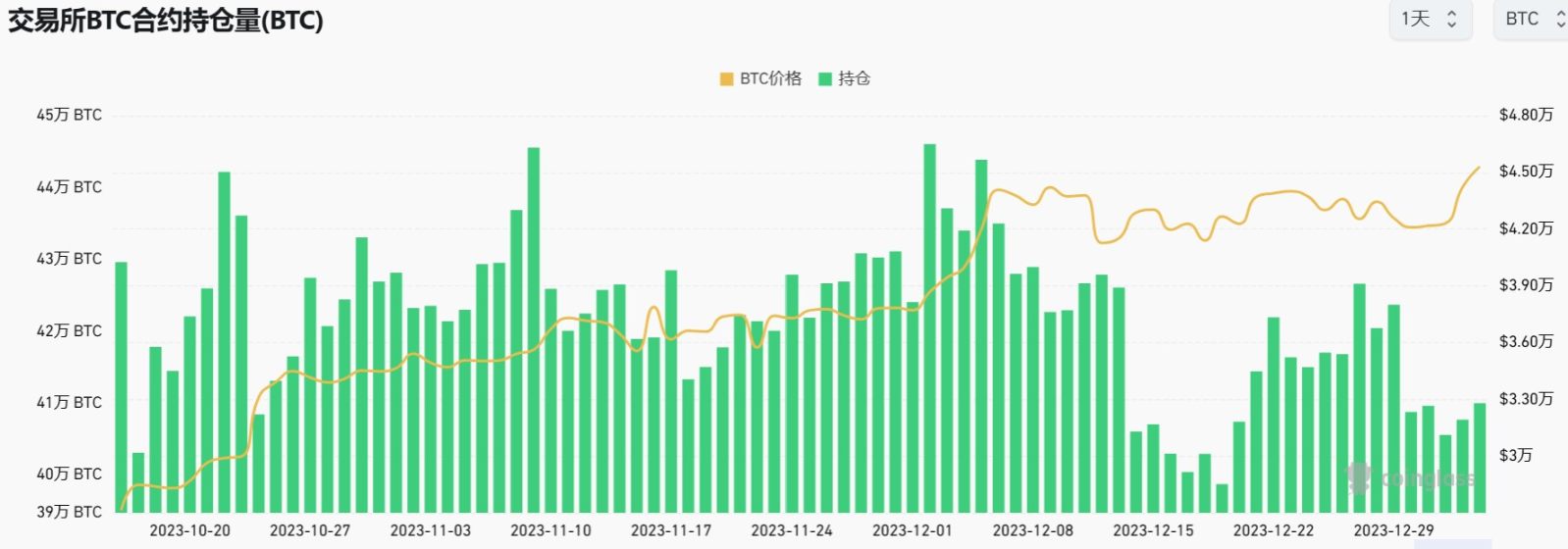

数据背后的资金博弈信号比特币未平仓合约:无明显增长Coinglass 数据显示,全网比特币期货合约未平仓头寸为 43.24 万枚 BTC(约合 196.88 亿美元)。

其中 CME 比特币合约未平仓头寸为 11.48 万枚 BTC(约合 52.15 亿美元),位列第一,币安比特币合约未平仓头寸为 10.32 万枚 BTC(约合 47 亿美元),位列第二。

值得注意的是,从 12 月 30 日的年度交割日之后,近一周来比特币未平仓合约一直在 40.5 万枚至 41 万枚之间震荡,并无明显大额增长趋势 ,说明比特币期货市场对后市的博弈并不激烈。

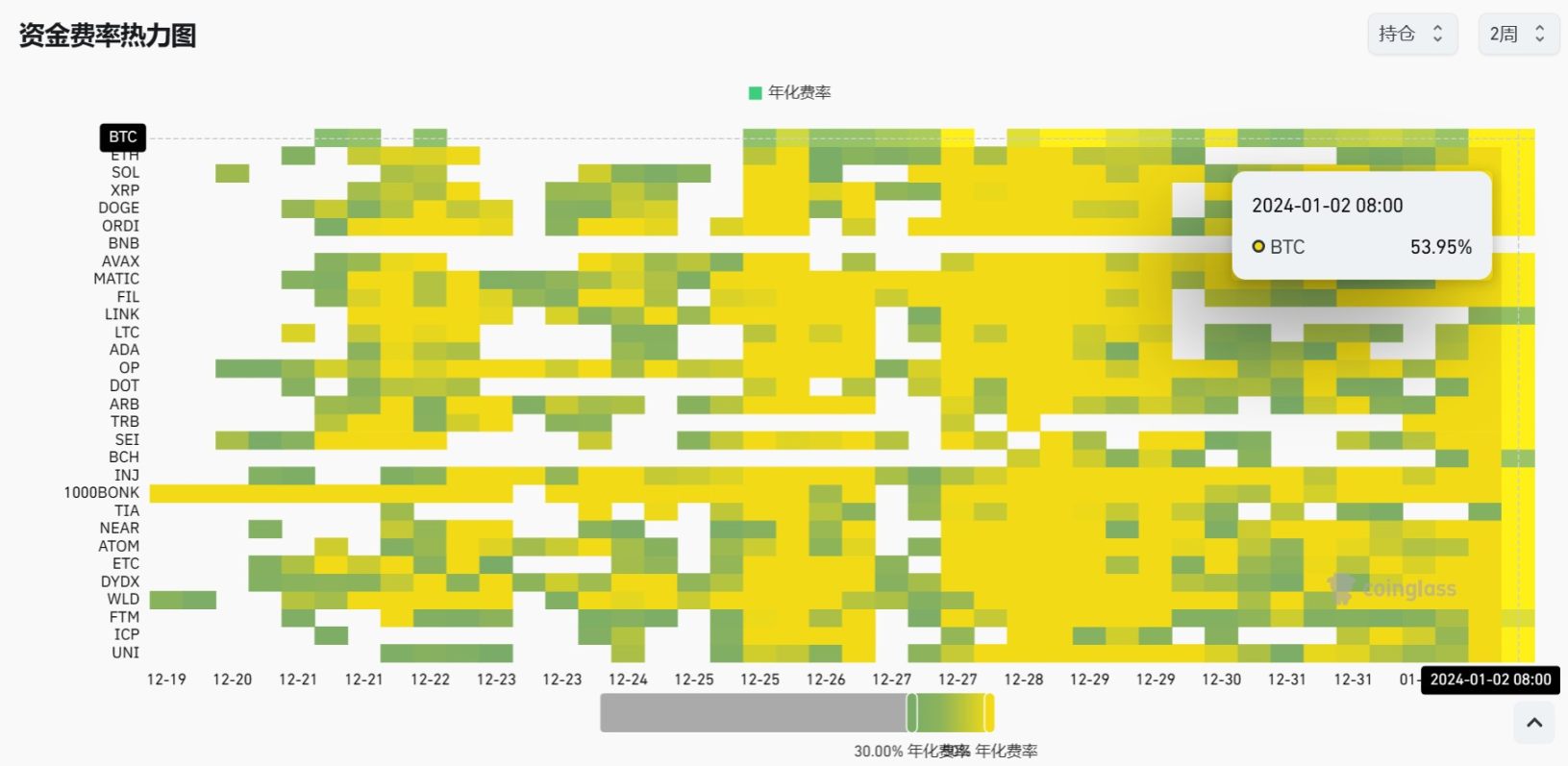

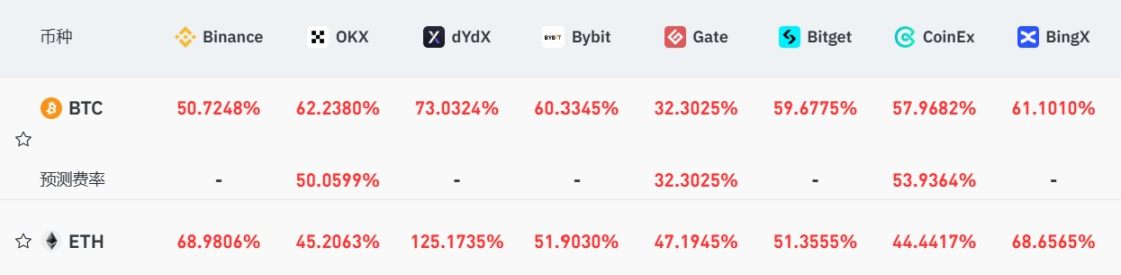

永续合约资金费率:居高不下与此同时,Coinglass 数据显示,BTC 和 ETH 的永续合约资金费率从 12 月 25 日开始,已连续一周处于年化 30% 以上水平——多头头寸持续支出相当于年化 30% 的巨额资金费,对行情突破上涨的未来预判较为坚定。

尤其是今天(1 月 2 日 00:00)开始,资金费率更是双双站上年化 50% 以上,这意味着多头每天都在大量补贴空头,不断失血。

这也意味着后续 1 月 3 日 / 4 日、1 月 10 日的关键节点上,一旦现货比特币 ETF 的消息不及预期,上涨势头无法突破,那多头就会失血过多,这部分不断支出大额资金费、坚定看涨的多头可能会迫于压力迅速平仓。

此前 12 月 9 日 - 10 日(周六、周日),就是如此——多头承受着 30% 以上的做多成本失血数天,且价格在周末两天迟迟未能突破,最终周一凌晨开启了三千刀级别的砸盘。

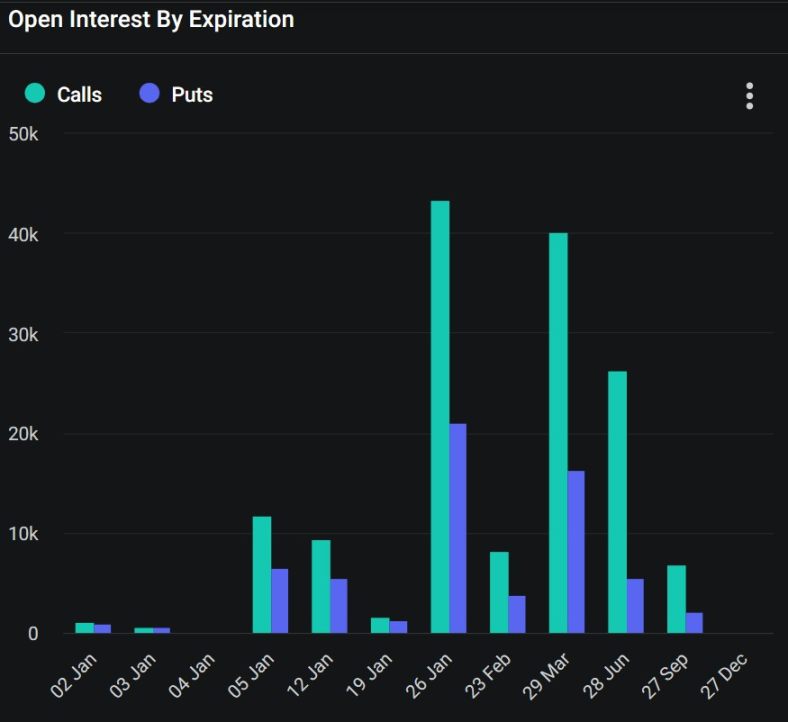

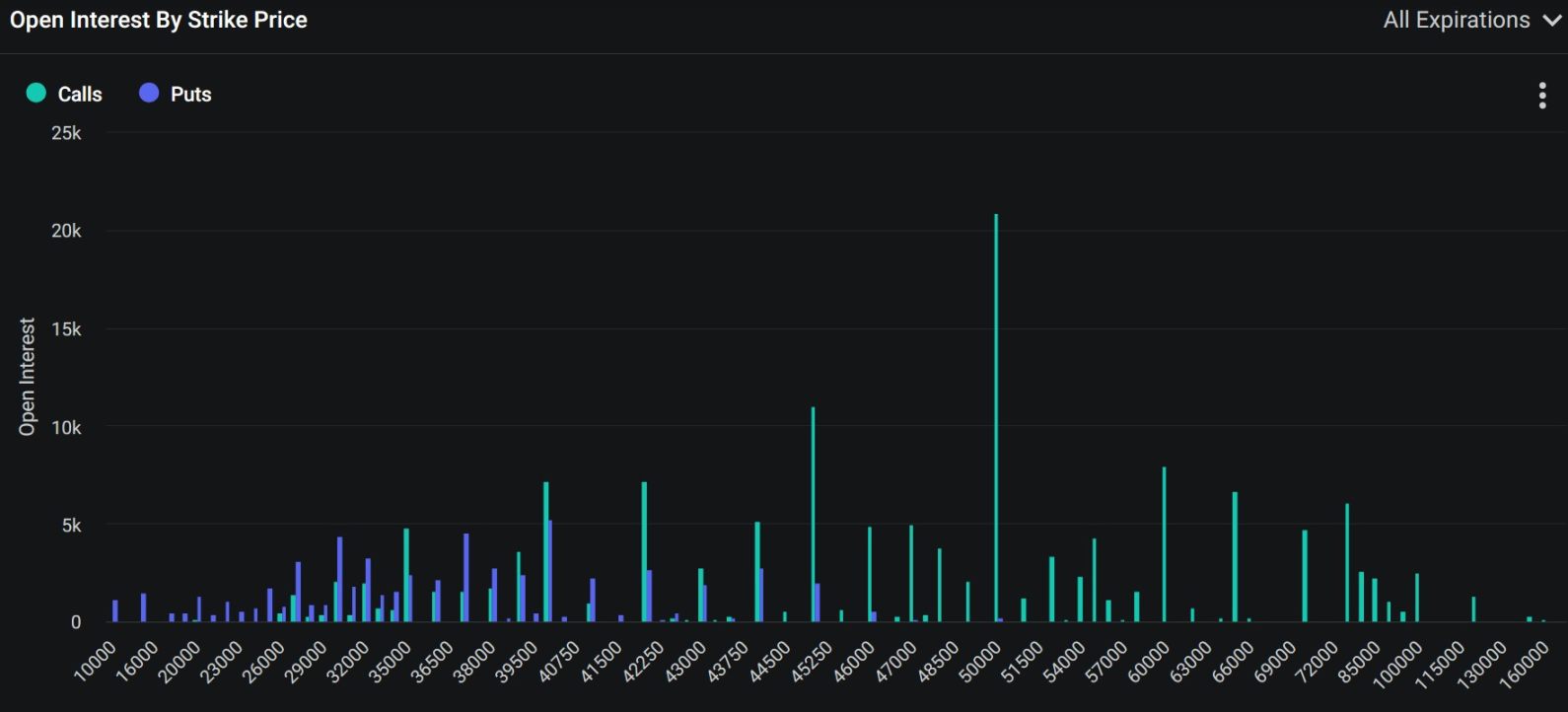

期权行权集中在对应时间点Deribit 统计数据显示,按行权日期看,本月的比特币期权持仓集中在 1 月 5 日、1 月 12 日、1 月 26 日三天,且看涨期权(Call)均高于看跌期权(Put)。

其中 1 月 5 日、1 月 12 日正好契合路透社传闻的 1 月 3 日 / 4 日出结果及 21Shares/ARK 的结果出炉。

从行权价格上看,未平仓期权合约的行权价只要集中在 5 万美元,应当也是博弈现货比特币 ETF 一旦通过,至少能冲高至 5 万美元上方。

此外值得注意的是,Derbit 的 BTC 波动指数(DVOL)相比往年也逆势上涨,近 7 日来更是从 44% 左右上涨 50%,达到 66% 附近——往年该时间段 DVOL 一直是稳步下降趋势,徘徊在 40% 区间。

最近市面上在追踪一只 50 天买入近 18 亿美元加密资产的神秘巨鲸(参考阅读《50 天,18 亿美元,本轮小牛行情的「发动机」浮出水面?》)——10 月 20 日至 12 月 9 日,该地址累计买入 17.6 亿美元加密资产,和市场上涨时间点完美契合。

值得注意的是,12 月 28 日,该神秘地址在沉寂 20 天后再次出手,从 Tether 获取 5000 万 USDT,并转入 Kraken、Bitgo、Coinbase。无论该神秘地址背后究竟是谁,18.1 亿美元的大手笔买入,本身就透露着重要的信号。

叠加现货比特币 ETF 的时间节点临近,这些链上及交易数据背后的动作与博弈,无疑都极具指向意义。