作者:DigiFT

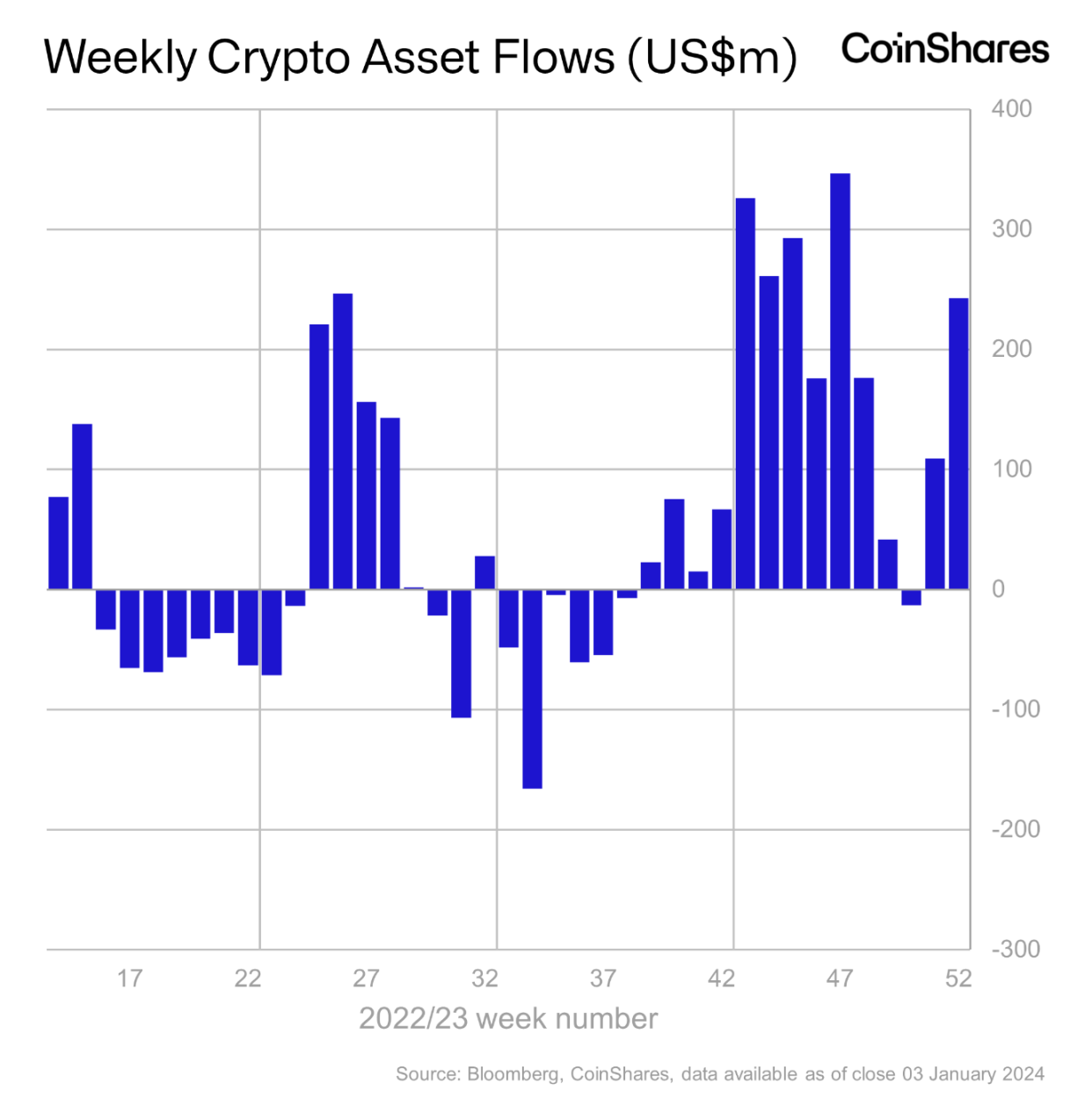

ETF 预期:加密市场的苏醒随着加密货币十数年来一步步走入主流视野,从 Grayscale 的 GBTC 开始,传统市场的资金渠道流入情况越来越收到加密货币市场的关注。近期市场的回暖和传统机构有密切的关系:根据 CoinShares 的加密资产流动数据统计,从十月初开始,除了 12 月的一周有少量卖出之外,有连续十余周的净流入。比特币的价格也从 25000 美金左右的位置一路上涨超过 45000 美金。

市场普遍认为,这是投资者对美国 SEC 将会在一月份通过多家传统资管巨头比特币现货 ETF 的市场预期的体现。

根据过往 ETF 审批流程来看,SEC 给出最终审批的时间最长为 240 天。Hashdex,Ark&21 shares 作为本批最早提交比特币现货 ETF 申请的机构,SEC 必须审批的截至时间点为 2024 年 1 月 10 日。如果这个比特币现货 ETF 被批准,那么大概率后续几家,如 BlackRock,Fidelity 等机构的比特币现货 ETF 大概率都会被批准。

而在美国比特币现货 ETF 被批准之前,资本市场早已经有合规的渠道获得加密资产敞口。早在 2013 年,灰度(Grayscale)的 GBTC 就已经上线,投资者能够通过传统券商渠道购买到 GBTC 信托的份额,从而间接持有比特币。

在过去的数年间,欧洲也有上百个和加密资产相关的 ETP 在传统交易市场上线,相关地区的投资人可以通过传统渠道购买到加密资产。大型资管巨头也有在非美国的资本市场发行比特币现货 ETF 产品,如 2021 年 Fidelity 在加拿大多伦多股票交易所(TSX)上线和交易的比特币现货 ETF FBTC。

市场上已经不缺少购买到加密资产的渠道,那为什么大家如此关注美国比特币现货 ETF?这类产品和已有的合规加密资产购买渠道有何差异?

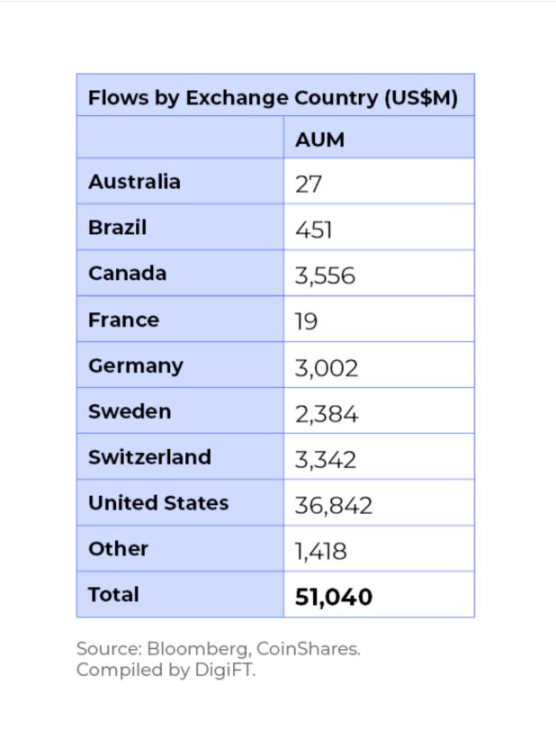

合规加密资产投资渠道现状根据数字资产发行机构 CoinShares 每周统计全球各个地区合规加密资产产品的资金流动情况,数据包含各大机构发行的、投资于加密资产的、在传统金融渠道交易的产品,包括各类 ETP (Exchange Traded Products,交易所交易产品)和信托产品。该数据能够提现传统金融的资金,尤其是机构投资者资金对加密资产的投资资金进出情况,最新一期的数据截止于 2023 年 12 月 31 日。其中根据交易所在地区划分,各个地区的资管规模为:

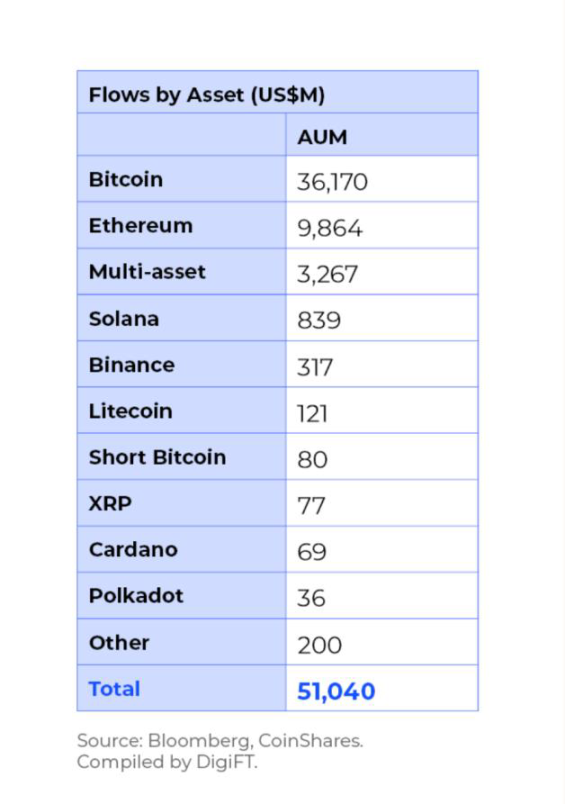

这些渠道主要投资的资产为:

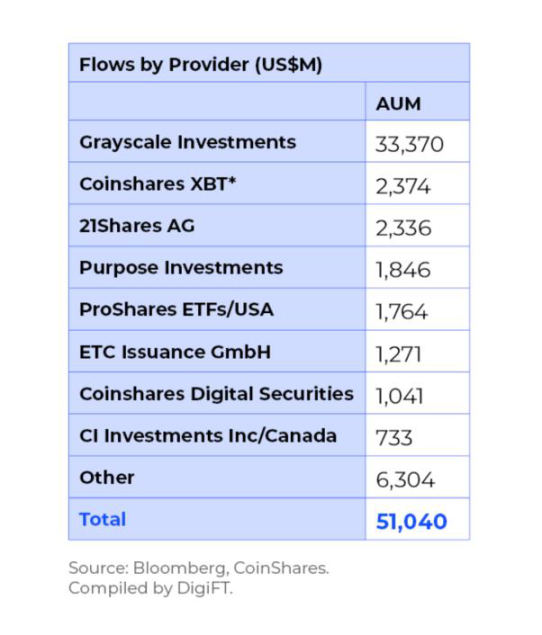

其中主要的资产提供方为:

其中,资管规模前五大的发行方情况和产品结构如下:

Grayscale Investments LLC简介:Grayscale Investments 是全球领先的加密资产管理机构,总部位于美国。Grayscale 成立于 2013 年,是 Digital Currency Group 的子公司,并在 2013 年发行了比特币信托产品 GBTC。

主要产品:Grayscale Bitcoin Trust (GBTC)

法律结构:信托 (物理担保)

费用:2% 管理费

交易平台:OTCQX

发行日:2013.09.25 (inception date)

投资人要求:仅面向合格投资人和机构投资人

发行方加密资产总资管规模:33,370(单位:百万美元,2023.12.31)

CoinShares XBT简介:CoinShares 是加密货币 ETP 行业的领先者,为投资者提供便捷、可靠的获取多样化的数字资产的交易所交易产品(ETP)。CoinShares 的 XBTProvider 是欧洲第一家为投资者提供轻松接触比特币和以太坊的合规产品的实体。

主要产品:Bitcoin Tracker One(COINXBT SS)

法律结构:跟踪证书(合成担保)

费用:2.5% 管理费

交易平台:纳斯达克斯德哥尔摩(Nasdaq Stockholm)

发行日:2015.05.18

投资人要求:北欧零售投资人

发行方加密资产总资管规模:2,374(单位:百万美元,2023.12.31)

21 Shares AG简介:21Shares 是全球最大的加密货币交易所交易产品(ETP)发行商,成立于 2018 年,总部位于瑞士苏黎世。其产品包括第一个物理担保的比特币和以太坊交易所交易产品(ETP)。

主要产品:21Shares Bitcoin ETP(ABTC)

法律结构:债务担保(物理担保)

费用:1.49% 管理费

交易平台:瑞士证券交易所

发行日:2019.2.25

投资人要求:北欧零售投资人

发行方加密资产总资管规模:2,336(单位:百万美元,2023.12.31)

ProShares ETFs简介: ProShares 是全球最大的 ETF 发行方之一,资管规模超过 650 亿美元。

主要产品:Bitcoin Strategy ETF(BITO)

法律结构:期货 ETF(合成担保)

费用:0.95%

交易平台:纽约证券交易所(NYSE)Arca

发行日:2021.10.18

投资人要求:美国零售投资人

发行方加密资产总资管规模:1,846(单位:百万美元,2023.12.31)

Purpose Investments Inc ETFs简介:Purpose Investments 是一家资产管理公司,管理着超过 180 亿美元的资产。Purpose Investments 坚持不懈地专注于以客户为中心的创新,并提供一系列管理和量化投资产品。Purpose Investments 由知名企业家 Som Seif 领导,是独立技术驱动型金融服务公司 Purpose Financial 的一个部门。

主要产品:Purpose Bitcoin ETF(BTCC)

法律结构:现货 ETF(物理担保)

费用:1.00%

交易平台:多伦多股票交易所(TSX)

发行日:2021.2.25

面向投资人:北美零售投资人

发行方加密资产总资管规模:1,764(单位:百万美元,2023.12.31)

和现货 ETF 相比,这些产品差异在哪里?按照产品法律结构来划分,目前市场上合规加密货币产品可以分为 ETP(Exchange Traded Products)和信托(Trust)。其中 ETP 又可以进一步划分为 ETN(exchange traded notes,交易所交易票据),ETF(Exchange traded fund,交易所交易基金)和 ETC(Exchange traded commodities,交易所交易商品),其中加密资产相关产品以 ETF 和 ETN 为主。

其中,ETF 能够为投资者提供更好的可得性,能够同时投资于多种资产,费率更低、适合长期投资。但 ETF 容易出现跟踪误差,其 ETF 中的资产价值与其应跟踪的基准价值之间存在差异,最终可能导致回报低于预期的情况出现。此外,ETF 在税务,申购赎回流程,流动性等问题上有更高的复杂度。

ETN 是一种债务结构,一般是由金融机构发行的无担保债务工具,投资者购买的是发行方的债务,通常由于信用问题因此对投资者有更高的风险。相比于 ETF 结构,一般来说 ETN 的流动性会更差。但 ETN 的好处在于,能够提供更多样化的资产类型,不会有跟踪误差的问题,税务上也能更加灵活。在上述几个产品中,21Shares Bitcoin ETP 就是典型的 ETN 产品。

信托结构相对比较复杂,一般只能在 OTC 市场进行交易,如 Grayscale 的 GBTC 仅在 OTCQX 上交易,这类平台流动性较差、投资者数量较少,OTCQX 整个平台日交易量也仅达到 13 亿美元(2024.01.02) 。此外,Grayscale GBTC 通过信托结构发行,只能单向申购,无法赎回;投资者在申购后六个月才能获得发行的份额并在二级市场交易,这样的性质是导致 GBTC 在牛市产生正溢价,在行情低迷时产生负溢价的原因。

进一步,上述产品若根据底层资产划分,可以分为两类:物理担保(Physically backed)和合成担保(Synthetically backed)。

物理担保 ETP:购买实物底层资产并持有,从而产品份额的价格能够跟踪底层资产的价格。物理担保的产品表现和相关资产的表现直接相关。如 Purpose Investment 的 BTCC,是在多伦多股票交易所上线的现货 ETF,每一份 ETF 都对应一定数量的、直接由 ETF 管理方持有的比特币,一般比特币会有专业的托管机构持有,如 BTCC 托管方为 Gemini Trust Company 和 Coinbase Trust Company。

合成担保 ETP:使用与交易对手(通常是银行)的互换协议来提供标的资产的回报。为确保每天交付回报,掉期交易对手通常需要向发行人存入由独立托管人持有的抵押品(通常为国债或蓝筹股)。所需的抵押品金额随跟踪的资产价值而波动。如 ProShares BITO,是在纽约证券交易所的比特币期货 ETF,基金投资于 CME 上的比特币期货。

SEC 通过比特币现货 ETF,会有怎么样的市场影响?上述各类在传统金融渠道交易的加密货币金融产品为投资者提供了一站式获得加密资产敞口的渠道,绕开了困扰投资者直接获取比特币、以太坊等加密货币的各类技术、合规的门槛,如私钥管理、税务、法币出入金等,从而吸引数万亿美金的资金进入加密货币市场。

和当前金融市场上已有的各类产品相比,美国 SEC 批准的比特币现货 ETF 为什么那么重要?主要有两个原因:

触达更大的资金面:

更多的投资者。美国是最大的金融市场之一,比特币现货 ETF 上架在主流交易所,能够同时触达合格投资者、机构投资者和零售投资者。而 GBTC 等信托结构的产品只能在 OTC 市场供合格投资者交易,同类的比特币现货 ETF 产品在欧洲、加拿大等地区的交易所交易,相比美国市场,流动性更差,资金体量更小。

更广阔的投资渠道。传统资产管理部门,如各类基金经理、财务顾问等在没有比特币现货 ETF 的情况下很难将加密资产纳入他们的投资组合中。

更好的接受度:

由 BlackRock,Fidelity 等机构发行的比特币现货 ETF 产品,会由于这些机构的品牌背书更容易被主流资金接受。

解决了加密资产的合规问题;这类产品会有更高的合规清晰度,吸引更多的投资和相关生态的建设。

美国作为最大的资本市场,若比特币现货 ETF 得到通过,将会为加密资产市场带来巨大的影响,这些影响不仅仅是更广阔的资金来源流入,还会关系到全球各个比特币网络相关参与方的合规化,以及对比特币网络活动的变化。我们会持续观察这些资产合规化对加密资产的影响,期待加密资产塑造新一代的资本市场。